Ngân hàng số là gì?

Thuật ngữ “ngân hàng số” (digital banking) cũng giống như nhiều thuật ngữ mới trong ngành tài chính – ngân hàng có rất nhiều định nghĩa khác nhau. Tuy nhiên, khi nói đến ngân hàng số, các tổ chức, ngân hàng và các nhà nghiên cứu đều khẳng định: ngân hàng số là ngân hàng có thể giúp khách hàng thực hiện hầu hết các giao dịch ngân hàng truyền thống bằng hình thức trực tuyến thông qua kết nối internet. Tất cả các giao dịch ngân hàng sẽ gói gọn trên website hoặc thiết bị di động. Giao dịch của ngân hàng số không yêu cầu khách hàng phải đến chi nhánh ngân hàng và giảm thiểu đến mức tối đa những thủ tục giấy tờ liên quan. Đồng thời, các giao dịch của ngân hàng số có thể thực hiện mọi lúc, mọi nơi, không phụ vào thời gian và không gian, tạo sự chủ động cho khách hàng.

Ngân hàng số được đưa ra trong kỷ nguyên ngân hàng điện tử, nhằm mục đích nhấn mạnh hơn nữa các tiêu chuẩn dịch vụ ngân hàng trên mạng internet và điện thoại bằng việc tích hợp các công nghệ số hóa ví dụ như các công cụ phân tích chiến lược, tiếp xúc khách hàng trên mạng xã hội, các giải pháp thanh toán đột phá, công nghệ di động và tập trung vào trải nghiệm khách hàng. Tuy nhiên, khái niệm ngân hàng điện tử có phạm vi hẹp hơn. Ngân hàng điện tử chỉ là một dịch vụ tiện ích của ngân hàng và chỉ có thể giao dịch chuyển tiền, thanh toán hóa đơn và quản lý tài khoản một cách cơ bản chứ không chi tiết như ngân hàng số. Nói cách khác, ngân hàng điện tử chỉ tập trung số hóa một vài tính năng cốt lõi của ngân hàng, trong khi ngân hàng số bao hàm tất cả tính năng, hoạt động của ngân hàng (VP Bank, 2017).

Ngoài ra, nếu chỉ định nghĩa ngân hàng số đơn giản là số hóa ngân hàng sẽ không chuẩn xác. Ngân hàng số cần được hiểu là một mô hình kinh doanh mới, một cách tiếp cận mới với những giá trị mới, thay vì chỉ số hóa những thứ đã có. Số hóa toàn bộ ngân hàng từ việc số hóa các sản phẩm, dịch vụ tương tác trực tiếp với khách hàng tới việc tự động hóa các quy trình xử lý nội bộ. Ngân hàng số cho phép giao dịch ngân hàng theo hướng nâng cao trải nghiệm, gồm cả trải nghiệm khách hàng và trải nghiệm cung cấp dịch vụ. Trải nghiệm khách hàng chính là việc khách hàng có thể tự giao dịch theo thời gian thực trên các thiết bị khác nhau. Ngân hàng cũng tăng khả năng cung cấp dịch vụ thông qua việc xử lý các giao dịch tự động xuyên suốt.

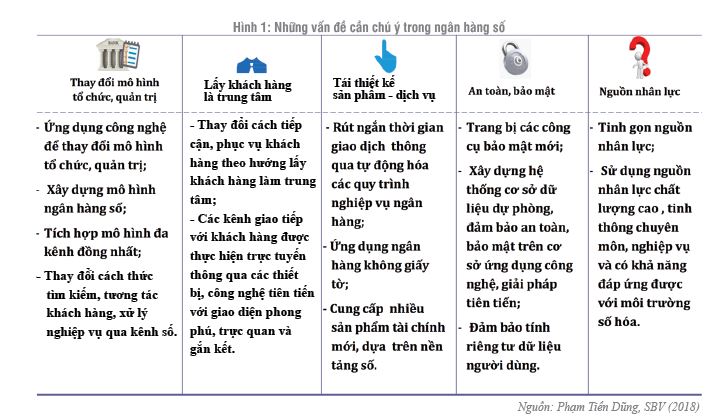

Chính vì vậy, khi nói đến ngân hàng số, cần chú ý đến nhiều vấn đề liên quan đến mô hình tổ chức, quản trị, mục tiêu phục vụ khách hàng, phương pháp thiết kế lại các sản phẩm dịch vụ, tính an toàn bảo mật và nguồn nhân lực cho ngân hàng trong môi trường số hoá. Mô hình tổ chức trong ngân hàng số yêu cầu việc ứng dụng công nghệ nhằm thay đổi cách thức quản lý và xử lý các nghiệp vụ ngân hàng. Đối với hoạt động ngân hàng số, thì khách hàng luôn được đặt ở vị trí trung tâm, công nghệ được ứng dụng nhằm tạo ra những tiện ích tối ưu cho khách hàng. Các sản phẩm, dịch vụ thông qua các quy trình tự động hóa, nền tảng số hóa sẽ giúp khách hàng có những trải nghiệm mới. An toàn và bảo mật trong ngân hàng số cũng là vấn đề được đưa lên ưu tiên hàng đầu. Cuối cùng, nhân sự trong ngân hàng số cần đảm bảo có chất lượng cao với số lượng giảm sút do sự gia tăng các cấu phần tự động hóa trong hoạt động ngân hàng. (Hình 1)

Ngân hàng số là xu thế tất yếu

Trên thế giới, xu thế số hóa hoạt động ngân hàng đang diễn ra ngày càng mạnh mẽ và rõ ràng. Theo các chuyên gia trong lĩnh vực tài chính, sự phát triển của dịch vụ ngân hàng trên nền tảng công nghệ số có thể giúp các ngân hàng đổi mới toàn diện từ quy trình cung cấp sản phẩm dịch vụ, đổi mới hệ thống kênh phân phối, mở rộng danh mục sản phẩm, cung cấp dịch vụ cho một phạm vi khách hàng rộng lớn hơn với chi phí thấp hơn. Công nghệ số cũng là cơ hội để các quốc gia thúc đẩy tài chính toàn diện (financial inclusion), hướng tới việc cung cấp dịch vụ tài chính phù hợp và thuận tiện cho mọi cá nhân và tổ chức, đặc biệt đối với người có thu nhập thấp và dễ bị tổn thương nhằm tăng cường cơ hội tiếp cận tài chính, góp phần tạo cơ hội sinh kế, luân chuyển dòng vốn đầu tư và tiết kiệm trong xã hội, qua đó thúc đẩy tăng trưởng kinh tế.

Cụ thể, các chuyên gia cho rằng, việc ứng dụng công nghệ số vào hoạt động ngân hàng sẽ khiến chi phí tăng khoảng 31% nhưng cũng làm tăng lợi nhuận ròng khoảng 43%. Số liệu công bố tại Diễn đàn Ngân hàng Bán lẻ Việt Nam 2017 với chủ đề “Tương lai ngân hàng bán lẻ và dịch vụ thanh toán trong thời kỳ Cách mạng công nghiệp lần thứ 4” cho thấy, năm 2018 sẽ có 44% doanh thu ngân hàng đến từ dịch vụ ngân hàng số. Việc ứng dụng công nghệ số cũng giúp ngân hàng gia tăng 45% cơ hội lợi nhuận trong mảng bán lẻ, giảm thiểu chi phí, cải thiện chất lượng dịch vụ, nhờ đó duy trì bền vững lợi thế cạnh tranh so với những đối thủ không có khả năng cạnh tranh tính năng số hoá xuyên suốt (Nguyễn Văn Chương, 2018).

Các giai đoạn phát triển ngân hàng số

Ngành ngân hàng toàn cầu đang trải qua biến đổi chưa từng thấy và đang phải thay đổi để đáp ứng với những biến đổi này. Theo Lê Nhân Tâm (2018), sự phát triển các ngân hàng trên thế giới hiện nay đang trải qua ba giai đoạn chính:

– Giai đoạn số hóa (digitization)

Đây là giai đoạn mà các ngân hàng cải thiện hiệu quả hoạt động bằng cách áp dụng công nghệ vào các dữ liệu, tài nguyên hoặc vào các quy trình riêng lẻ trong hoạt động. Ở giai đoạn này, các ngân hàng sẽ thay đổi các dịch vụ, quy trình thủ công, truyền thống sang các quy trình số, trực tuyến hoặc qua máy tính.

– Giai đoạn chuyển đổi kỹ thuật số (digital transformation)

Đây là giai đoạn các ngân hàng bắt đầu thực hiện số hóa toàn bộ hoạt động ngân hàng tạo nên trải nghiệm khách hàng, hỗ trợ nhu cầu khách hàng những gì họ mong muốn. Giai đoạn chuyển đổi kỹ thuật số ở các ngân hàng bao gồm việc tích hợp và kết nối các quy trình số ở giai đoạn 1 với nhau để mang đến trải nghiệm khách hàng có tính cá nhân. Ví dụ các sáng kiến bán hàng đa kênh, hay xem các thông tin từ một nơi duy nhất.

– Giai đoạn tái tạo số (Digital reinvention)

Đây là giai đoạn các ngân hàng kết hợp công nghệ và nền tảng kỹ thuật số chưa từng có trước đây để tạo ra doanh thu và kết quả thông qua các chiến lược sản phẩm và trải nghiệm sáng tạo. Tái tạo số trong ngân hàng yêu cầu các ngân hàng xác định lại căn bản cách thức mà ngân hàng tương tác với khách hàng và các bên liên quan. Ví dụ: xây dựng các mối quan hệ tổng thể chuyên sâu với khách hàng để có thể quản lý toàn bộ các dịch vụ tài chính của khách hàng đi kèm với các dịch vụ khác nhằm đáp ứng yêu cầu và mong muốn của khách hàng.

Hầu hết ngân hàng ở Việt Nam đang ở trạng thái chuyển đổi kỹ thuật số, nghĩa là tích hợp nhiều quy trình số khác nhau để mang đến cho khách hàng những trải nghiệm có tính “cá thể hóa”. Trong khi đó, ngân hàng toàn cầu đang đi trước trong hành trình này vì họ đang ở trong trạng thái tái tạo số, nghĩa là xác định lại căn bản cách thức mà ngân hàng tương tác với khách hàng và các bên liên quan khác. Việc tái tạo số hướng đến hình thành các ngân hàng thông minh với một hệ sinh thái mạnh mẽ và làm hài lòng khách hàng

(Xem hình 2).

Kinh nghiệm phát triển ngân hàng số ở một số quốc gia trên thế giới

Theo Citigroup (2018), một số yếu tố hay công cụ mà các ngân hàng/tổ chức tài chính phải xem xét trong chiến lược phát triển ngân hàng số trong thời gian tới phải kể đến là: (i) Ứng dụng trí tuệ nhân tạo (AI); (ii) Sự tham gia của các công ty công nghệ lớn (Big Tech) trong cung ứng dịch vụ ngân hàng; (iii) Chuyển đổi ngân hàng lõi (Core Banking) và (iv) Số hóa tài sản (Digital Assets). Có thể thấy, các ngân hàng trên thế giới để thành công trong việc ứng dụng công nghệ mới, đều chuyển đổi mô hình kinh doanh, hỗ trợ giao dịch với khách hàng ( tiếp xúc khách hàng, chăm sóc khách hàng, nâng cao trải nghiệm khách hàng) và thay đổi quản trị vận hành. Một số ngân hàng đã có những thành công trong việc triển khai ngân hàng số được thống kê trong Bảng 1

Ngân hàng số ở Châu Âu và Bắc Mỹ

Trong năm 2013, Công ty tư vấn AT.Kearney đã tiến hành khảo sát một số ngân hàng đầu để khảo sát thực trạng số hóa ngân hàng của một số quốc gia trên và thế giới và tìm hiểu kinh nghiệm chuyển đổi số hóa ngân hàng của một số quốc gia thuộc khu vực Đông Âu, Tây Âu, Nam Âu và Bắc Mỹ. Theo AT.Kearney, trong lĩnh vực ngân hàng số, Mobile banking đang làm thay đổi cuộc chơi với số lượng khách hàng sử dụng ngày càng gia tăng, các ngân hàng ngày càng quan tâm đến kênh mobile banking. Các ngân hàng được khảo sát trong nghiên cứu của AT. Kearney đã: (i) thay đổi mô hình kinh doanh trong thời đại số; (ii) nâng cao vai trò của chi nhánh trong việc tư vấn cho khách hàng theo hướng cải tiến kỹ năng phục vụ khách hàng số; (iii) chuyển đổi linh hoạt hơn về công nghệ; (iv) thay đổi mô hình tổ chức như hình thành các bộ phận gồm cả nghiệp vụ và trung tâm công nghệ để đảm bảo phát triển nhanh sản phẩm dịch vụ.

Tương tự, theo khảo sát của Delloit vào năm 2017, mức độ số hóa các ngân hàng ở Châu Âu được phản ánh qua Hình 3.

Ngân hàng số ở Singapore

Ngân hàng DBS được thành lập năm 1968 tại Singapore. Đây được xem là ngân hàng số đầu tiên trên thế giới. DBS được đánh giá tốt nhất trong số các ngân hàng số khác hiện nay. Ưu điểm nổi trội của DBS đó chính là ứng dụng công nghệ thông minh, khả năng bảo mật chắc chắn đem lại sự an tâm cho người dùng. Đặc biệt khách hàng không cần phải nhất thiết tải ứng dụng ngân hàng DBS về điện thoại của mình. Thay vào đó, chỉ cần sử dụng nó thông qua Wechat hoặc Whatsapp kết nối với ngân hàng. Bằng cách trực tiếp đưa ra những câu lệnh như kiểm tra tài khoản, thanh toán hóa đơn, DBS sẽ tự động thực hiện toàn bộ các nghiệp vụ giao dịch một cách nhanh chóng nhất.

Ngân hàng UOB là một tổ chức ngân hàng đa quốc gia Singapore có trụ sở tại Singapore với các chi nhánh chủ yếu được tìm thấy ở hầu hết các nước Đông Nam Á. UOB được thành lập vào năm 1935 với tư cách là Ngân hàng Trung Hoa. Đây là ngân hàng lớn thứ ba trong Đông Nam Á tính theo tổng tài sản” (“United Overseas Bank,” n.d).

Mặc dù UOB không đặt vấn đề ngân hàng số 100% qua kênh mobile như DBS, tuy nhiên, UOB có cách đặt vấn đề toàn diện hơn về ngân hàng số, đó là, chi nhánh được thiết kế và xây dựng theo mô hình tích hợp với công nghệ. Thiết kế không gian theo hướng hỗ trợ đào tạo khách hàng về kênh giao dịch tự động trong khi vẫn phục vụ khách hàng qua các quầy giao dịch truyền thống.

Có thể nhận thấy cả hai ngân hàng trên đều đầu tư nguồn lực tài chính và nhân sự để phát triển ngân hàng số, bộ phận ngân hàng số được thành lập đầy đủ với các cán bộ nghiệp vụ và công nghệ thông tin, tương tự một công ty fintech. Ngoài ra, cả hai ngân hàng trên đều xây dựng hệ sinh thái bao gồm ngân hàng làm đầu mối cung cấp các sản phẩm dịch vụ ngân hàng, bên thứ ba phối hợp với ngân hàng cung cấp các dịch vụ khác mà khách hàng DBS và UOB đều ưu tiên tích hợp đa kênh để đảm bảo quá trình giao dịch và trải nghiệm của khách hàng là giống nhau ở bất cứ kênh cung cấp dịch vụ nào. Mặt khác, DBS và UOB đều nhận thức được tầm quan trọng của công nghệ cụ thể là phần mền lớp giữa với sự linh hoạt, dễ dàng tích hợp với các kênh phân phối.

Ngân hàng số ở Thái Lan

Siam Bank và Krung Thai Bank là hai trong số các ngân hàng ở Thái Lan đang từng bước ứng dụng công nghệ để số hóa ngân hàng.

Siam Bank Thai Lan cho phép khách hàng tạo lệnh sẵn từ kênh Mobile, đến quầy giao dịch viên có thể scan QR code để thực hiện giao dịch mà không phải nhập lại thông tin. Ngoài ra, ngân hàng này đặt vấn đề giao dịch không giấy với khách hàng.

Krung Thai Bank đã thực hiện chuyển đổi từ mô hình ngân hàng truyền thống sang mô hình ngân hàng số gồm các hệ thống: Hệ thống quản lý tích hợp đa kênh, hệ thống quản lý thẻ, hệ thống Internet Banking, hệ thống Mobile Banking và hệ thống giao dịch tại chi nhánh. Thời gian chuyển đổi là 3 năm. Năm 2015, ngân hàng trang bị giải pháp quản lý tích hợp đa kênh (Omni-Channel) và một giải pháp quản lý thẻ độc lập. Hệ thống quản lý thẻ được tích hợp với hệ thống OmniChannel. Năm 2016, ngân hàng tích hợp hệ thống Internet banking và Mobile banking vào hệ thống Omni-channel. Năm 2017, ngân hàng đã tích hợp hệ thống giao dịch tại chi nhánh (Branch teller) vào hệ thống Omni-channel (Vũ Hồng Thanh,2016)

Ngân hàng số ở Ấn Độ

Để tạo môi trường thuận lợi cho mục tiêu số hóa ngân hàng Chính phủ Ấn Độ đã thành lập Công ty Thanh toán Quốc gia (NPCI), cung cấp mã số định danh công dân (Aadhaar), phát triển ví điện tử dựa trên cổng thanh toán hợp nhất UPI (LBP Resarch, 2018)

Theo LBP Reasearch (2018), Công ty thanh toán quốc gia (NPCI) được thành lập bởi Ngân hàng Trung ương Ấn Độ và Hiệp hội Ngân hàng Ấn Độ. Đây là cơ quan chủ quản trong việc vận hành các hệ thống thanh toán bán lẻ tại Ấn Độ. NPCI đã tiếp quản hệ thống chuyển mạch tài chính quốc gia từ Viện nghiên cứu và phát triển công nghệ ngân hàng. Công ty đang từng bước chuẩn hóa hoạt động thanh toán bán lẻ, mở rộng và phát triển thêm các sản phẩm mới nhằm đem lại tiện ích lớn nhất cho khách hàng. Giao diện thanh toán hợp nhất (UPI) là hệ thống thanh toán số được thiết lập bởi Công ty Thanh toán Quốc gia vào tháng 8/2016 với mục tiêu đơn giản hóa các giao dịch chuyển tiền liên ngân hàng trên nền tảng ứng dụng di động. UPI cho phép tích hợp các tài khoản ngân hàng trên cùng một ví điện tử, từ đó gia tăng tiện ích cho khách hàng. Địa chỉ ảo (Virtual address) trên các phần mềm ứng dụng di động giúp khách hàng thay thế và bảo mật các thông tin cá nhân như số thẻ, số tài khoản. Sử dụng UPI, khách hàng có thể chuyển tiền 24/7, liên tục trong 365 ngày chỉ thông qua chiếc điện thoại thông minh, giúp các hoạt động thanh toán được thực hiện một cách dễ dàng và nhiều tiện ích đi kèm khác.

Ngoài ra, Chính phủ Ấn Độ đã khởi động nền tảng BHIM Aadhaar (Bharat Interface for Money) – là hệ thống thanh toán dựa trên công nghệ sinh trắc học, cho phép người sử dụng chuyển tiền qua scan dấu vân tay. Đây là hệ thống ID sinh trắc học lớn nhất thế giới với dữ liệu của 1,19 tỷ người đến thời điểm 30/11/2017. Hệ thống này được kết nối với hệ thống thanh toán số, các tài khoản ngân hàng nhằm tạo sự tiện lợi trong giao dịch, tăng cường tính bảo mật và tạo môi trường sinh thái cho sự phát triển của ngân hàng số.

Ấn Độ cũng triển khai dự án số hóa nhận diện séc ngân hàng CTS (Cheque Truncation System) nhằm xác nhận séc một cách nhanh chóng dựa trên nền tảng hệ thống lưu trữ thông tin tài khoản bằng hình ảnh – nơi ảnh chụp séc thanh toán và dữ liệu nhận diện bằng mực in từ tính (MICR) được ghi lại ở ngân hàng thu hộ và truyền dữ liệu điện tử tới ngân hàng phát hành. “Cheque truncation” nghĩa là chấm dứt việc chuyển séc dạng vật chất giữa các ngân hàng.

Cùng với các chính sách thiết lập hạ tầng kĩ thuật cho thanh toán điện tử, Chính phủ Ấn Độ cũng ban hành nhiều cơ chế khuyến khích khác như giảm thuế 2% cho thu nhập được thanh toán điện tử thay vì chi trả trực tiếp, có hiệu lực từ 01/04/2017; chuyển tiền từ thiện, chi mua sắm tài sản và các khoản chi hoạt động khác vượt quá một mức nhất định cần phải có chứng từ thanh toán điện tử thì mới được khấu trừ thuế thu nhập doanh nghiệp, có hiệu lực từ 01/04/2018. Đồng thời, Chính phủ Ấn Độ còn cấm tuyệt đối việc trao đổi tiền mặt giữa các cá nhân có giá trị từ 300.000 Rupee trở lên trong một ngày/một giao dịch/tổng giá trị các giao dịch liên quan đến một sự kiện kinh tế. (LBP Reasearch, 2018).

Thực trạng triển khai ngân hàng số tại Việt Nam

Tại Việt Nam, ngân hàng số được nhắc đến nhiều trong thời gian gần đây và trong chiến lược phát triển của mình, nhiều ngân hàng cũng đề ra mục tiêu phát triển ngân hàng số, thậm chí còn có những ngân hàng coi đó là mảng kinh doanh cốt lõi, là mục tiêu phát triển trọng yếu. Theo kết quả khảo sát của NHNN, đến tháng 4/2018, có 94% ngân hàng trong nước đang tiến hành chuyển đổi số, trong đó, có khoảng 42% tổ chức tín dụng coi ngân hàng số là chiến lược kinh doanh. 5 năm vừa qua, thanh toán qua mobile banking đã tăng trưởng rất mạnh, đạt mức 144%/năm. Trong khi đó, các hình thức thanh toán truyền thống khác chỉ tăng trưởng 40% (Phạm Tiến Dũng, 2018).

Một số ngân hàng Việt Nam đã thử nghiệm các dịch vụ ngân hàng số và chuyển đổi mô hình kinh doanh theo hướng hiện đại, số hoá như sử dụng các giải pháp e-banking để chuyển tiền qua mạng xã hội, rút tiền tại ATM không cần dùng thẻ (Techcombank), ứng dụng ứng dụng ngân hàng điện tử My Ebank (Sacombank); ứng dụng công nghệ phân tích dữ liệu (VPBank). Hay một số ngân hàng đã thử hiện mô hình kinh doanh số như không gian giao dịch công nghệ số Digital Lab (Vietcombank); dự án ngân hàng số Timo (VPBank); dịch vụ ngân hàng tự động LiveBank của Ngân hàng thương mại cổ phần Tiên Phong (TPBank), khu trải nghiệm giao dịch ngân hàng điện tử hiện đại E-Zone (BIDV); nền tảng hợp kênh (Omni Chanel -OCB).

Tình hình triển khai ngân hàng số tại Việt Nam được phản ánh qua bảng 2

Bài học về phát triển ngân hàng số đối với Việt Nam

Mặc dù xu hướng ngân hàng công nghệ đã lan đến Việt Nam, nhưng mức độ số hóa ngân hàng Việt Nam vẫn sơ khai, tốc độ còn chậm. Vì thế, để mô hình ngân hàng số tiếp tục phát triển, cần có sự nỗ lực của từng ngân hàng thương mại và sự hỗ trợ của Ngân hàng Nhà nước.

Theo Lê Công và Đàm Nhân Đức (2016) với tư cách là người quản lý. Ngân hàng Nhà nước cần kiện toàn hành lang pháp lý, sớm hoàn thiện môi trường, chính sách, tạo điều kiện thúc đẩy ứng dụng nhanh công nghệ số trong hoạt động ngân hàng. Theo hướng này, Ngân hàng Nhà nước cần sửa đổi, bổ sung hệ thống các văn bản pháp lý, quy trình nghiệp vụ phù hợp với Luật Giao dịch điện tử và các văn bản quy phạm pháp luật liên quan. Đồng thời, đẩy mạnh ứng dụng công nghệ hiện đại vào hoạt động điều hành quản lý, thúc đẩy hoạt động nghiên cứu khoa học công nghệ, nghiên cứu ứng dụng trong lĩnh vực số hóa nhằm hỗ trợ quá trình xây dựng chính sách và hành lang pháp lý.

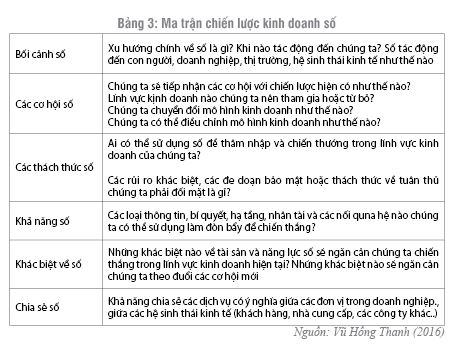

Đối với các ngân hàng thương mại, trước hết, mỗi ngân hàng cần phải xây dựng chiến lược kinh doanh số thông qua việc trả lời các câu hỏi về bối cảnh số, các cơ hội số, các thách thức số, khả năng số hóa ngân hàng, khác biệt về số và chia sẻ số của ngân hàng. (Bảng 3)

Thứ hai, để xây dựng được mô hình ngân hàng số rõ ràng, chuyên nghiệp phù hợp với xu hướng ngân hàng số của một số ngân hàng thương mại trong khu vực và trên thế giới, các ngân hàng thương mại cần hợp tác với các công ty fintech để xây dựng mô hình kinh doanh đột phá thông qua ứng dụng công nghệ số nhằm tăng cường sự thuận tiện và tiết kiệm chi phí.

Thứ ba, các ngân hàng thương mại cần thực hiện số hóa các hoạt động của ngân hàng hiện tại nhằm dần chuyển đổi mô hình kinh doanh từ truyền thống sang hiện đại. Các ngân hàng cần thực hiện số hóa các điểm tiếp xúc khách hàng, đẩy mạnh công nghệ số dành cho sản phẩm, dịch vụ đáp ứng nhu cầu và tăng giá trị cho khách hàng về lâu dài.

Thứ tư, các ngân hàng cần phải tổ chức lại bộ máy và cách thức quản lý chiến lược để phù hợp với những yêu cầu và đòi hỏi của mô hình kinh doanh mới. Theo đó, các ngân hàng cần thay đổi văn hóa kinh doanh, phát triển nguồn nhân lực phù hợp về kỹ năng, nhận thức cũng như văn hóa kinh doanh.

Cuối cùng, các ngân hàng thương mại cũng cần chú trọng công tác quản lý truyền thông, thông tin trên các mạng xã hội, nâng cấp nền tảng công nghệ thông tin, xây dựng kế hoạch quản lý rui ro an ninh mạng và phân loại khách hàng để quản lý dễ dàng hơn trong thời đại kỹ thuật số.

Tài liệu tham khảo:

1. ATKearney (2013) Banking in a Digital World, Available at https://www.atkearney.com

2. Citigroup (2018), Bank of the future, Availabel a http://www.vostokemerging-finance.com/content/uploads/2017/05/Citi-GPS-Bank-of – the- Future.pdf

3. Cấn Văn Lực (2018), Nhân tố thành công trong chuyển đổi ngân hàng số. Ngân hàng Nhà nước Việt Nam: Banking Vietnam 2018. Hà Nội, tháng 7/2018

4. Delloit (2018). EMEA Digital Banking Maturity 2018. Báo cáo nội bộ công ty.

5. Nguyễn Văn Chương (2018). Thực trạng và giải pháp phát triển ngân hàng số tại Việt Nam. Tạp chí Tài chính số tháng 7/2018.

6. IDRBT (2016). Digital Banking Framework. Institute for Development and Research in Banking Technology. Reserve Bank of India

7. Phạm Tiến Dũng (2018). Định hướng phát triển ngân hàng số tại Việt Nam. Báo cáo trình bày Hội thảo Số hoá ngân hàng – cơ hội đột phá, SBV, tháng 11/2018.

8. Phạm Thị Bích Liên, Trần Thị Bình Nguyên (2018). Phát triển ngân hàng số cho các ngân hàng thương mại Việt Nam, Đại học Kinh tế Quốc Dân: Cách mạng công nghiệp 4.0 và những đổi mới trong lĩnh vực tài chính- ngân hàng (trang 72-86). Hà Nội, tháng 6/2018

9. Lê Nhân Tâm (2018). Tái tạo số, góc nhìn của IBM. Báo cáo trình bày Hội thảo Số hoá ngân hàng – cơ hội đột phá, SBV, tháng 11/2018.

10. Lê Công và Đàm Nhân Đức (2016), Xu hướng ngân hàng số và các sáng kiến ngân hàng di động: kinh nghiệm quốc tế, thực trạng và những khuyến nghị đối với hệ thống Ngân hàng Việt Nam. Ngân hàng Nhà nước Việt Nam: Banking Vietnam 2016 (trang 274-285). Hà Nội, tháng 5/2016.

11. LBP Research. (2018, ngày 25 tháng 1). Kinh nghiệm của Ấn Độ trong quản lí và phát triển ngân hàng số. Truy xuất từ research.lienvietpostbank.com.vn

12. VP Bank (2017). Digital banking là gì? Có giống như internet banking. Truy cập tại https://timo.vn/blog/thu-vien-timo/digital-banking-la-gi-co-giong-internet-banking/

13. Vũ Hồng Thanh (2016). Ngân hàng số – Hướng phát triển mới cho các ngân hàng thương mại tại Việt Nam. Tạp chí Ngân hàng , 21, 32-40.

TS. Đinh Thị Thanh Vân

TS. Nguyễn Thanh Phương

Nguồn: TCNH số 4/2019

.JPG)

.JPG)

.JPG)

.JPG)

.JPG)